Паевые фонды электроэнергетики

10.09.10 14:27

Ситуация в электроэнергетике прямо зависит от роста экономики. Значит, рост ВВП будут напрямую транслироваться в рост показателей сектора и прибыль отраслевых ПИФов электроэнергетики

Ситуация в электроэнергетике прямо зависит от роста экономики. Значит, рост ВВП будут напрямую транслироваться в рост показателей сектора и прибыль отраслевых ПИФов электроэнергетики

Вложив сегодня деньги в ПИФ электроэнергетики, можно получить весьма существенную прибыль… через несколько лет. Таково мнение фондовых аналитиков. Вот, что, например, говорит начальник отдела паевых инвестиционных фондов УК «Райффайзен Капитал» Константин Кирпичев: «Фонды электроэнергетики сегодня – один из наиболее перспективных и инвестиционно-привлекательных инструментов. Мы рекомендуем инвестировать в такие фонды на два-три года».

Что такое ПИФ

Паевой инвестиционный фонд (ПИФ) это, по сути, игра на фондовом рынке. Только вам не надо самому выходить на биржу, следить за ситуацией и совершать сделки. За вас это делают профессионалы из управляющей компании (УК). Такая компания собирает в ПИФ средства инвесторов (это могут быть компании или обычные граждане) и вкладывает средства в ценные бумаги. С большой вероятностью вложенные средства растут. Лица, вложившие деньги в ПИФ (пайщики ПИФа) спустя какое то время, могут продать свои подорожавшие паи и получить прибыль. В среднем ПИФы за историю своего существования обеспечивали своим пайщикам доходность выше, чем по банковским депозитам. В некоторые периоды определенные ПИФы обеспечивали своим пайщикам доход превышающий 30-60% годовых. Хотя почти у всех ПИФов случались и убыточные периоды. Например, по итогам 2008 года только пять из 269 действующих на тот момент открытых ПИФов показали прибыль. Остальные ушли в минус (рекорд – снижение стоимости пая за год на 83,6%).

Наибольший интерес для граждан представляют открытые паевые фонды. Их паи можно покупать у УК и продавать ей в любой день. Существуют еще интервальные ПИФы, их паи УК продает и выкупает у пайщиков только в определенные дни: один-четыре раза в год. Интервальные фонды, обычно, более высокодоходны. Третий тип фондов – закрытые. Их паи УК продает только в момент формирования фонда (несколько дней или недель), а выкупает, только после завершения работы фонда (через 1-15 лет). Кроме того, ПИФы делятся по инструментам. Если для вложений используются акции, то получается ПИФ акций, если облигации – то ПИФ облигаций. Бывают еще ПИФы смешанные, ПИФы недвижимости и пр.

В данной статье речь идет об отраслевых фондах электроэнергетики. А все эти фонды – открытые (реже – интервальные) ПИФы акций, вкладывающие деньги в бумаги компаний конкретно электроэнергетического сектора. Впрочем, в реальности не все так однозначно. Вот что говорит директор департамента по розничным продажам и работе с частными клиентами OOO «УК «АТОН-менеджмент» Вадим Ярош: «Согласно правилам доверительного управления, УК не обязана инвестировать средства фонда исключительно в бумаги заявленной отрасли. Инвестиционная декларация любого отраслевого фонда абсолютно стандартна и предусматривает возможность покупки бумаг иных отраслей в пределах доли, допустимой по каждому эмитенту. Но, с точки зрения честного отношения к инвесторам, управляющие стараются придерживаться заявленного в названии профиля фонда. Что касается характера управления активами фондов, управляющие, как правило, используют стратегию buy and hold (купил и держи), особенно в случае управления фондом со значительным объемом активов».

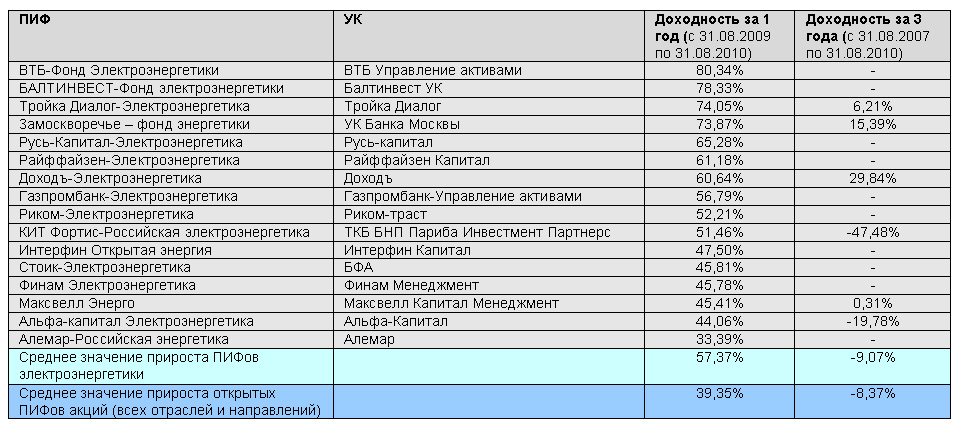

ТАБЛ. 1 Доходность ПИФов электроэнергетики в сравнении со средней доходностью по рынку (только открытые ПИФы акций)

Данные Национальной лиги управляющих и pif.investfunds.ru

У электрических свой характер

С точки зрения среднестатистического частного инвестора, ПИФы электроэнергетики – это в некоторой степени экзотика. Более популярны у «финансовых воротил» фонды голубых фишек. В них собирают наиболее популярные на бирже акции, без привязки к определенной отрасли. А в отраслевых фондах (к которым относятся ПИФы энергетики) работают в основном менее раскрученные акции второго эшелона. Это приводит к определенным особенностям в поведении отраслевых фондов. Как замечает Константин Кирпичев, отраслевые ПИФы интересны для частных инвесторов, которые ориентируются на более высокую доходность, чем им могут дать фонды голубых фишек. Прежде всего, потому, что отраслевые фонды инвестируют преимущественно в акции второго-третьего эшелонов, которые потенциально более доходны. Однако инвестору надо помнить, что такие инвестиции более рисковые и предполагают вложение денег на более длительный срок.

О более высоких рисках и большей потенциальной доходности говорит и статистика. Вадим Ярош приводит следующие денные. В период наибольшего падения рынка в 2008 г. (с мая по декабрь 2008 г.) ПИФы электроэнергетики выступили чуть хуже, чем фонды акций в целом – их доходность составляла минус 62% против минус 58% в среднем по фондам акций. И, наоборот, в период роста рынка в 2009 г. (с января по декабрь 2009 г.) фонды электроэнергетики показали чуть лучшие результаты по сравнению со средним результатом по фондам акций – +144% против 132%. Как подчеркнул портфельный управляющий УК «Альфа-Капитал» Кирилл Козыркин, фонды энергетики, хотя и продемонстрировали значительную просадку во время активной фазы кризиса, мощный последующий рост перекрыл все негативные моменты.

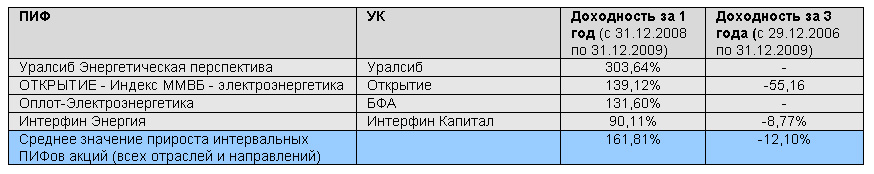

ТАБЛ. 2 Доходность ПИФов электроэнергетики (интервальные ПИФы акций)*

* Итоги работы интервальных ПИФов не подводятся ежемесячно, поэтому приведена таблица с данными на начало 2010 года

Данные Национальной лиги управляющих и pif.investfunds.ru

Перспективы

Дальнейшие перспективы ПИФов электроэнергетики большинство экспертов оценивают достаточно позитивно. Сектор энергетики напрямую привязан к динамике роста экономики страны. Поэтому, как замечает Кирилл Козыркин, рост промышленного производства, потребления и ВВП страны будут напрямую транслироваться в рост показателей компаний сектора и в рост потенциала роста вложений инвестора в данный сектор. Эксперт считает, что главным преимуществом энергетического сектора остается масштабная реформа. Либерализация отрасли находится в активной фазе и положительно сказывается на росте показателей компаний и курсовой стоимости их акций. Из наиболее значительных событий в секторе можно выделить: либерализацию рынка электроэнергии, переход на RAB сетевых компаний, и реформу тепловой генерации. Кирилл уверен, что энергетический сектор – один из наиболее интересных и перспективных с точки зрения вложений в него.

Похожих воззрений придерживается руководитель Группы финансового консультирования компании «Тройка Диалог» Василий Непша. Вот каким образом он аргументирует свою позицию: «Среди положительных событий для отрасли мы в настоящий момент отмечаем полный перевод всех МРСК на RAB с 1 января 2011 года. Отдельные филиалы, как мы полагаем, могут перейти на новую систему раньше – в течение второго полугодия 2010 года. Кроме того, к 2014 году планируется полностью восстановить Саяно-Шушенскую ГЭС. Важным событием для генерирующего сектора станет первый аукцион по продаже мощности с поставкой в 2011 году, который по плану должен состояться к 1 октября. Полным ходом идет процесс подписания инвестиционных договоров с государством, который позволит модернизировать уже существующие мощности и построить новые».

Существует, впрочем и альтернативное мнение. В частности Вадим Ярош достаточно аккуратно отзывается о ближайших перспективах электрических ПИФов. Он напоминает, что фонды электроэнергетики, наряду с телекоммуникационными фондами, за последний год были в лидерах по доходности. Следовательно, есть основания полагать, что в ближайшее время инвесторам не стоит ожидать подобной динамики. Кстати, по наблюдениям Вадима Яроша, интерес к отраслевым ПИФам (в т.ч. к ПИФам электроэнергетики) со стороны инвесторов явно идет на убыль, вероятно потому, что те, кто хотел вложить средства в определенную отрасль, уже сделали это. Если обратить внимание на статистику, то с начала 2010 года лидерами по объемам привлечения являются именно отраслевые фонды, но по итогам июля 2010 года в ТОР-10 ПИФов по объему привлечения вошел лишь один отраслевой фонд, ориентированный на потребительский сектор.

Советы инвесторам

Как уже говорилось, электрические ПИФы инструмент достаточно рискованный, поэтому, как замечает Кирилл Козыркин, вкладывать все деньги в подобные инструменты следует только тем, кто склонен к получению максимальных доходов и существенных рисков (это называется – высокая толерантность к риску). Тем гражданам, кто особо рисковать не любит, следует, вкладывать в инструменты, подобные электрическим ПИФам только часть инвестируемых средств. Остальное же использовать для покупки паев более консервативных ПИФов (индексных ПИФов, фондов облигаций и пр.). Такое «раскладывание яиц по разным корзинам» называется диверсификацией инвестиционного портфеля, и в том или ином варианте применяется всеми инвесторами фондового рынка.

Свои рекомендации частным инвесторам дают и другие наши эксперты. Константин Кирпичев считает, что сейчас наиболее актуальны инвестиции в фонды, ориентированные на вложения в акции компаний внутреннего спроса - потребительского, электроэнергетического и телекоммуникационного сектора. Аналитики УК «Райффайзен Капитал» предлагают «агрессивным» (толерантным к риску) инвесторам отвести до 70% портфеля акциям перечисленных компаний (ПИФы электроэнергетики и телекоммуникаций - по 25% и 20% - паи фонда потребительского рынка). Остальные 30% портфеля – это паи ПИФов акций широкого рынка или индексных фондов.

Комментарии экспертов Energyland.info

Кирилл Козыркин, портфельный управляющий УК «Альфа-Капитал»:

Кирилл Козыркин, портфельный управляющий УК «Альфа-Капитал»:

- В период с 18 июля по 18 августа фонд «Альфа-Капитал Электроэнергетика» оказался по доходности на третьем месте среди фондов акций. Высокий доход получен, во-первых, благодаря реализации потенциала долгосрочных инвестиционных идей заложенных в структуру портфеля фонда, во-вторых, благодаря эффективным краткосрочным операциям с ликвидными инструментами, входящими в сектор энергетики. Значительное влияние на результат фонда оказали активные операции с акциями Холдинга МРСК, а также долгосрочные, фундаментально обоснованные вложения в такие инструменты как ТГК-1,МРСК Центра, Красноярская ГЭС, МРСК Центра и Приволжья, ТГК-5, ТГК-6, Енисейская ТГК, Кузбасэнерго. Реформа сектора в целом, и отдельных его частей, таких как Сетевые и Теплогенерующие компании, будет обеспечивать энергетическому сектору интерес инвесторов в кратко- и среднесрочной перспективе.

Константин Кирпичев, начальник отдела паевых инвестиционных фондов УК «Райффайзен Капитал»:

Константин Кирпичев, начальник отдела паевых инвестиционных фондов УК «Райффайзен Капитал»:

- ПИФы электроэнергетики имеют следующие преимущества перед ПИФами других отраслей. Во-первых, это возможность сформировать высокодиверсифицированный портфель в рамках одного фонда, поскольку на рынке котируются акции большого числа компаний, среди которых есть как голубые фишки, так и акции второго-третьего эшелонов; кроме того, есть возможность покупать в состав активов фондов бумаги разных секторов электроэнергетики - акции генерирующих, сбытовых и сетевых компаний. Так что фонды электроэнергетики зачастую одни из наиболее диверсифицированных по сравнению с остальными отраслевыми ПИФами. Во-вторых, у отрасли есть очевидный драйвер роста на ближайшие несколько лет (повышение тарифов на электроэнергию), который будет способствовать росту котировок.

Вадим Ярош директор департамента по розничным продажам и работе с частными клиентами OOO «УК «АТОН-менеджмент»:

Вадим Ярош директор департамента по розничным продажам и работе с частными клиентами OOO «УК «АТОН-менеджмент»:

- Электроэнергетические акции и, соответственно, ПИФы, специализирующиеся на них – перспективные инструменты инвестирования, особенно, в долгосрочном периоде. В отрасли идет реструктуризация, призванная повысить эффективность предприятий и либерализовать рынок электроэнергии. В результате существенная недооценка российских предприятий электроэнергетики относительно мировых аналогов должна исчезнуть, что означает значительный рост капитализации отечественных компаний. С момента появления энергетических предприятий их капитализация уже возросла вдвое и более, а отрасли предстоит проделать еще немалый путь. Реформа сектора – сложный процесс, который иногда тормозится и видоизменяется, и поэтому инвесторам оптимально рассматривать именно долгосрочный (более 3-5 лет) период вложений.

Василий Непша, руководитель Группы финансового консультирования компании «Тройка Диалог»:

Василий Непша, руководитель Группы финансового консультирования компании «Тройка Диалог»:

- Сейчас энергетическая отрасль имеет огромный потенциал для роста, являясь одной из самых фундаментально недооцененных в экономике России. Наши портфельные управляющие выделяют следующие наиболее перспективные компании, которые, соответственно, имеют наибольшую долю в фонде «Тройка Диалог – Электроэнергетика»: «РусГидро», ОГК-2, ОГК-4, ФСК ЕЭС, Холдинг МРСК, «Мосэнерго». При выборе эмитентов мы отдаем предпочтение генерирующим компаниям. Они составляют более 50% активов фонда, сетевые компании — более 30%, остальное приходится на сбытовые и интегрированные компании.

Андрей ГУБАНОВ, Energyland.info

Ссылки по теме:

RAB-регулирование. Как это работает?

Энергии необязательно дорожать такими темпами

Последний год реформы электроэнергетики в России: закономерный закат или успешное завершение?

Ситуация в электроэнергетике прямо зависит от роста экономики. Значит, рост ВВП будут напрямую транслироваться в рост показателей сектора и прибыль отраслевых ПИФов электроэнергетики

Ситуация в электроэнергетике прямо зависит от роста экономики. Значит, рост ВВП будут напрямую транслироваться в рост показателей сектора и прибыль отраслевых ПИФов электроэнергетики